12月もあと2週間程で終わろうとしており、

この時期になると、よく聞くようになる

「確定申告」について、

おさらいも兼ねて紹介します。

確定申告が必要な方

まずは、確定申告が必要な方は、

事業をやっている方だけではなく

以下のような場合も確定申告が必要です。

給与収入がある方

次の計算において残額があり、さらに(1)から(6)のいずれかに該当する

国税庁ホームページより

(計算)

1 各種の所得の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引いて、課税される所得金額を求めます。

2 課税される所得金額に所得税の税率を乗じて、所得税額を求めます。

3 所得税額から、配当控除額と年末調整の際に控除を受けた(特定増改築等)住宅借入金等特別控除額を差し引きます。

(1) 給与の収入金額が2,000万円を超える

(2) 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える

(3) 給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える

(4) 同族会社の役員やその親族などで、その同族会社からの給与のほかに、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた

(5) 給与について、災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた

(6) 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなっている

まずは、給与収入がある方ですが、

多くの方は会社において「年末調整」を

行っている場合が多く、

その場合は、確定申告の必要はありません。

では、給与収入がある方で確定申告が必要な方ですが、

(1)は、給与が2,000万円を超える場合です。

次に(2)と(3)ですが、

給与の他に所得が20万円を超えるようなものがある場合です。

あくまでも所得金額が20万円を超える場合ですので、

収入金額で判断するのではなく、

必要経費を引いた残りの金額で判断します。

(4)ですが、

自分や家族が経営している会社から給与の他に

賃貸料などをもらっている場合です。

(5)と(6)はレアなケースかと

思いますので、省略します。

年金の収入がある方

公的年金等に係る雑所得の金額から所得控除を差し引くと、残額がある

国税庁ホームページより

※ 公的年金等の収入金額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合には、所得税等の確定申告は必要ありません。

公的年金の収入ですが、前提として

・収入金額が400万円以下

・源泉徴収されている

場合は、確定申告は必要がありません。

上記のいずれかを満たさない場合は、

所得金額から所得控除を引いて、

プラスの残高になる場合、確定申告が必要となります。

よって、所得控除の方が大きい場合、

確定申告は不要です。

退職金のある方

外国企業から受け取った退職金など、源泉徴収されないものがある

国税庁ホームページより

※ 退職金などの支払者に『退職所得の受給に関する申告書』を提出した場合、一般的に、退職所得に係る所得税等は源泉徴収により課税が済むことになりますので、退職所得の申告は不要になります。

次は、退職金をもらった方ですが、

多くの方は、退職金から源泉徴収されるので、

確定申告は不要です。

確定申告が必要なのは、

外国企業から退職金をもらい、

源泉徴収されていない場合となりますので、

対象の方は、要チェックです。

その他の場合

次の計算において残額がある

国税庁ホームページより

(計算)

1 各種の所得の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引いて、課税される所得金額を求めます。

2 課税される所得金額に所得税の税率を乗じて、所得税額を求めます。

3 所得税額から、配当控除額を差し引きます。

※ 公的年金等の収入金額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額が20万円以下であるときには、所得税等の確定申告は必要ありません。

なお、住民税については「市区町村からのお知らせ」を参照してください。

所得金額から所得控除を引いて

プラスになる場合、確定申告が必要となります。

ただし、「※」の記入が見落としがちですが、

年金等の収入とは別に所得がある場合ですが、

20万円以下の場合は「確定申告」は不要ですが、

住民税は市町村に確認するように記載されています。

住民税では、申告不要の制度がなく

確定申告をしなくても、住民税の申告は

必要な場合が多いので、注意が必要です。

なお、確定申告が必要な方は、

以下の国税庁ホームページで紹介されております。

その他にも確定申告が必要な場合(還付申告)

前の章では、収入別に確定申告になるケースを

紹介しましたが、その他にも確定申告が必要なケースがあります。

具体的には、以下の具体例の場合は、

還付申告を行う事で、税金を還付される可能性があります。

よく聞くのは、住宅をローンで買った場合や

医療費を払った場合が多いかと思います。

こちら還付申告は、5年間提出が可能ですので、

通常の確定申告に比べ、

少し時間の余裕を持って準備できるかと思います。

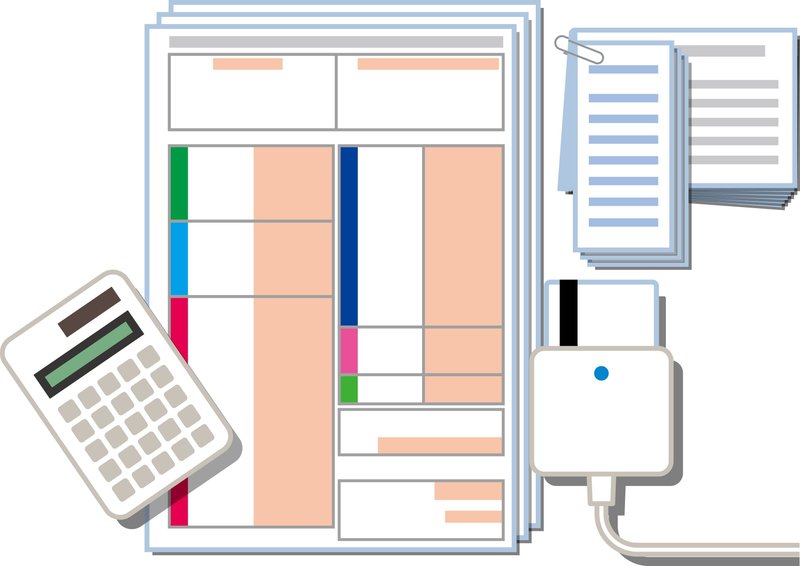

確定申告が必要になったら

では、確定申告が必要になった場合ですが、

現在は、スマホとマイナンバーカードがあれば

e-Taxによる申告が可能となっております。

令和4年分 確定申告特集(準備編)令和4年分確定申告 個人の方で、確定申告をされる方はこちらのページをご覧ください。1 スマートフォンでの申告がさらに便利にwww.nta.go.jp

すでに、国税庁のホームページ上で

確定申告特集の準備編が

アップされております。

なお、スマホを使用して確定申告を行う方法ですが、

スマホを最初から最後まで使用する方法と

PCで行ってスマホをカードリーダーとして使用する

方法がありますので、やりやすい方法を選択できます。

e-Taxの利用方法について|令和4年分 確定申告特集(準備編)国税庁,年末調整,確定申告,医療費控除,源泉徴収,確定申告2022,確定申告医療費控除,確定申告書等作成コーナー,国税庁 www.nta.go.jp

なお、対応するスマホかどうかは

非常に重要ですので、事前に確認しましょう。

私のスマホは、対応しておりませんでした・・・

マイナポータルアプリに対応しているスマートフォン等を教えてください。 | よくある質問|マイナポータルマイナポータルアプリに対応しているスマートフォン等は以下のとおりです。(2022年12月6日時点) faq.myna.go.jp

申告書の作成と提出の流れは、

以下のホームページでフローにより

紹介されておりますので、参考にして下さい。

申告の流れ|令和4年分 確定申告特集(準備編)令和4年分確定申告 個人の方で、確定申告をされる方はこちらのページをご覧ください。1 スマートフォンでの申告がさらに便利にwww.nta.go.jp

まとめ

今回は、確定申告について

紹介しました。

あと2週間で、2022年が終わり、

確定申告も始まります。

年が明けてから焦ることがないよう

早めに準備しておきましょう。

特にe-Taxは、すぐにでもできるので

早めの準備をお勧めします。

どうしても、確定申告が難しい場合は、

税理士へ依頼しましょう。

ホームページを出している税理士も多いので、

ホームページをチェックし、

気が合いそうな税理士へ依頼するのもよいかと思います。

弊社でも、1月より確定申告の受付を致します。

確定申告にお困りの際は、こちらよりご連絡下さい。

-120x68.jpeg)