今回は、個人事業主やフリーランスの方向けに定額減税について紹介します。

申告書への記入箇所や注意点を紹介していますので、個人事業主やフリーランスの方、必見の内容です。

確定申告における定額減税計算方法

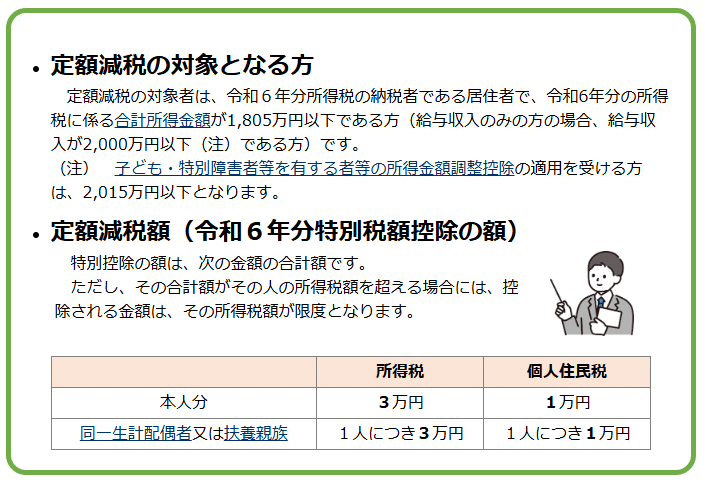

最初に定額減税の概要を見ていきます。

定額減税の概要

定額減税は、一人当たり

・所得税:3万円

・個人住民税:1万円

が減税されます。

配偶者や扶養親族の減税も一緒に行うことができます。

しかし、二重で減税は受けられませんので、注意が必要です。

確定申告書への記入方法

確定申告書への記入は、以下の画像の「44」欄です。

ここに、人数と金額を記入します。

手続きとしては、それだけで終了です。

分かりにくいので、計算例

少し計算例を紹介します。

納める税額「43」:100,000円

定額減税「44」:30,000円

差引所得税額「45」:70,000円

復興所得税「46」:1,470円

所得税・復興所得税「47」:71,470円

源泉徴収税額「50」:25,000円

予定納税額「52」:30,000円

納める税金「53」:16,400円

この計算例では、本来納める税金が10万円で定額減税を差引きし、7万円になります。

これに復興所得税を加えて、この方の年間の所得税額は71,470円です。

この年間の所得税が約7万円に対し、源泉所得税や予定納税と精算します。

計算例では、源泉所得税2.5万円と予定納税3万円ありますので、最終的に確定申告時に納める税金は16,400円となります。

要するに商品代金10万円から3万円の値引きをして、予約金5.5万円を差し引いて、残りの残金1.6万円を払うイメージです。

ケース別定額減税の注意点

ここからは、収入の形態別に定額減税の注意点を解説します。

個人事業主・フリーランス

個人事業主やフリーランスの方で定額減税においては、記入漏れに注意しましょう!!

なお、予定納税がある方は、以下に注意しましょう。

令和6年分所得税に係る予定納税の対象者であった方は、第1期分予定納税額(7月)から本人分に係る定額減税額に相当する金額が控除されていたため、確定申告の際に予定納税額も踏まえて、最終的な年間の所得税額と定額減税額の精算を行います。

国税庁ホームページより

わかったようで、よくわからない書き方ですが、要するに以下のようにして下さいという事です。

・「44」欄に定額減税記入

・「52」欄に実際に納税した予定納税額を記入

・「53」「54」欄で最終的な税額を計算

サラリーマンで確定申告をする人

サラリーマンなど給与所得がある人も、基本的には年末調整を行っているので問題ありませんが、確定申告が必要な場合、注意が必要です。

ただし、給与所得者であっても、確定申告が必要な場合もあり、その場合、確定申告において、最終的な定額減税額を計算の上、納付すべき又は還付される所得税の金額を精算することとなります。

国税庁ホームページより

こちらも要するに、「44」に定額減税額を記入してねという事です。

忘れずに記入しましょう。

まとめ

今回は、令和6年だけの制度である「定額減税」の確定申告書への記入方法について解説しました。

今年だけの制度ですので、非常に忘れやすいです!!

e-Taxにより検算をするなど、チェックをすることを忘れないようにしましょう。

個人事業主・フリーランスの方で記帳にお悩みの際は、スエナガ会計事務所へご相談下さい。

お問い合わせはLINE公式アカウントで受け付けておりますので、お気軽にご連絡下さい👍

スエナガ会計事務所の、LINE公式アカウントでは、定期的に、お金の情報や相続の情報及び中小企業のアトツギ情報を配信しておりますℹ️

(1-3月期には、確定申告情報を多めに配信しています)

情報は、インスタグラムをご覧下さい👇

https://www.instagram.com/suezo178/

フォロー大歓迎です😀

スエナガ会計事務所では、YouTube動画を配信しています🎥

毎週月・水・金に動画をアップする予定です。

1-3月の間は、フリーランスの確定申告情報動画もアップしていきますので、チャンネル登録とコメントをよろしくお願いします🙏

もしよろしければ、参考にこちらの動画もご覧下さい👇

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂けると、励みになります。