今回取り上げるのは、

企業の「リスキリング」についてです。

政府より、リスキリング実施による

税優遇が拡充され、活用したい場面ですが、

くれぐれも「やりすぎには注意」という

警鐘が鳴らされたと考えましょう。

リスキリングに税務リスク 「前倒し契約」で追徴課税も – 日本経済新聞人的資本経営の流れで企業が社員研修を充実させる中、翌年度に実施する研修の「前倒し契約」を持ち掛ける動きが広がっている。国はwww.nikkei.com

この問題の概要

では、この問題の本質を考えましょう。

仮に3月決算の法人が

従業員の研修費用について、

2024年4月以降に受ける研修費用を

2024年3月末までに請求・支払を完了し、

2024年3月期の費用(損金)にする

という取引です。

普通に考えれば、

翌年度に受ける研修は

翌年度の費用でしょ

と思うかと思います。

しかし、税務には

「特例」なるものがあり、

そこを利用しようというものです。

この後は、この特例について紹介します。

この問題の二つの側面

今回の問題ですが、二つの側面があり、

それぞれ以下の懸念点があります。

① 費用(損金)の過大計上

② 税額控除の過大控除

では、この二つの問題について、

深く関わってくる「特例」を紹介します。

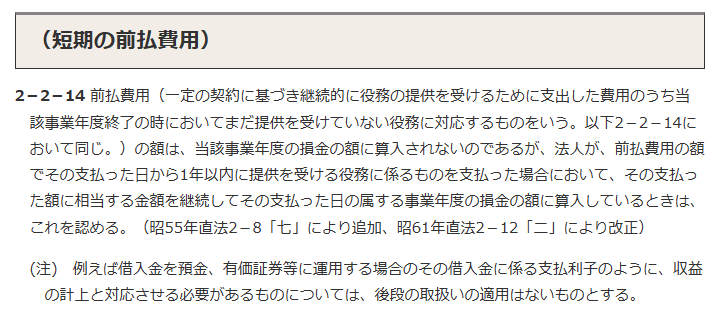

第2款 販売費及び一般管理費等|国税庁www.nta.go.jp

No.5380 短期前払費用として損金算入ができる場合|国税庁www.nta.go.jp

この「特例」ですが、

短期前払費用の特例というものです。

要件を満たせば、

翌期以降にサービス提供を受けるものでも

当期の費用(損金)としてもいいですよ

という規定です。

具体的な要件は、以下の通りです。

① 一定の契約に従って継続的に役務提供を受けること。

② 役務の提供の対価(サービスに対する料金)であること。

③ 翌期以降において時の経過に応じて費用化されるものであること。

④ 対価として支払ったもの(既に支払済)であること。

ここで問題になるのが、以下の部分です。

一定の契約に従って継続的に役務提供を受ける

問題になるのは、この文章のうち、

「継続的に役務提供」についてです。

この「継続的に」というのが、

等質等量のサービスを意味し、

その契約期間中、継続的に提供されること

が必要という事です。

例えば、保険料や家賃のように

日々受けるサービスが常に一緒です。

保険料であれば、日々保険サービスを受けており、

家賃は、日々賃貸物件を利用する権利を有しています。

そう、サービスの提供が

時間の経過と共に常に一定である

必要があるのです。

では、研修費用は?

それでは、この研修費用ですが、

受ける研修は、その日や月によって

異なると考えられます。

例えば、

ある月は研修を10回受け、

ある月は研修を3回しか受けない

という事があり得ます。

そうすると、先程の

等質等量について、疑義が生じる事となります。

この研修費用を

等質等量であると立証するのは、

かなり至難の業になると考えられます。

費用(損金)に入れすぎ

では、この研修費用を

特例を利用したまま税務申告をした

場合に起こる弊害を紹介します。

まず一つ目は、

費用(損金)の過大計上です。

法人税は、以下の算式で算出します。

① 収益(益金) - 費用(損金) = 所得

② 所得 × 税率(23.2%) = 法人税額

③ 法人税額 - 税額控除 = 納めるべき法人税額

今回の研修費用ですが、

①の費用(損金)に計上され、

必然的に「所得」が少なくなります。

よって、結果的に

法人税額がやすくなるという計算です。

よって、結果的に

法人税額がやすくなるという計算です。

税額控除の受けすぎ

もう一つの問題点が

税額控除の受けすぎです。

法人税には、税額控除という

制度があります。

その税額控除を受けすぎる事になります。

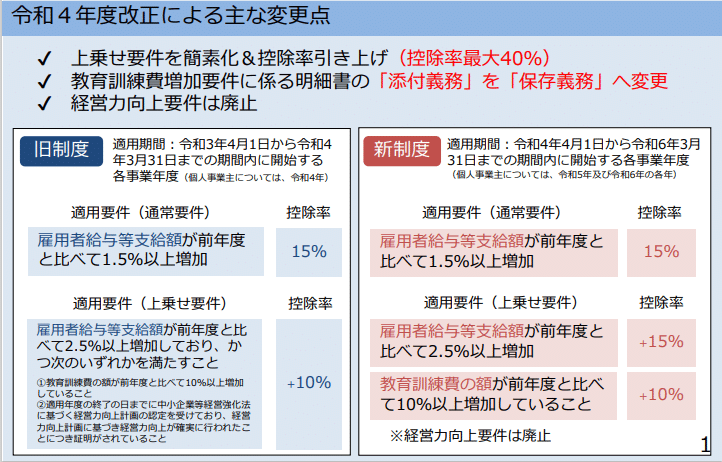

具体的には、以下の賃上げ税制が影響します。

税額控除を受けるのに

一定の給与アップとともに

教育訓練費を支出すると

より税額控除が受けられる制度です。

この上乗せ要件がある為、

費用の過大計上+税額控除の受けすぎ

という二重の効果を受ける事ができるのです。

まとめ

今回は、研修費用の前倒しによる

税務リスクについて紹介しました。

従業員のリスキリングは、

企業にとって重要な課題であり、

税制でも優遇がありますが

やり過ぎにはお咎めがあります。

何事もホドホドに

制度を上手に活用することが

重要となります。

スエナガ会計事務所では、

公式LINEアカウントを開設しています。

スエナガ会計事務所 | LINE Official Accountスエナガ会計事務所’s LINE official account profile page. Add them as apage.line.me

広島市の中小企業の事業承継・相続税専門税理士|スエナガ会計 – 中小企業の事業承継・経営サポートのスエナガ会計広島市の中小企業の事業承継・相続税専門税理士|スエナガ会計広島市の中小企業の事業承継・相続税専門税理士|スエナガ会計中小企業の事業承継・経営サポート専門のIT税理士です。税務と+αの価値を提供するため、社会的課題の「事業承継」と会社のお金www.komachi-kaikei.com

税務の情報や事業承継の情報などなど、

いろんな情報をアップしますので

ホームページを覗いて頂けると、励みになります。

質問などもお寄せ頂けると

後日、ブログで回答致します。