今回は、先日8月1日に公開され、

意見公募が発表されました

「副業に係る所得」について、ご紹介します。

現在、働き方が柔軟化され

副業が解禁になった会社も増えてきていると思いますが、

その「副業」に係る所得税の

申告についての改正案となります。

副業をされている方については、

今後の動向については、

継続してウォッチする

必要がある改正案となります。

なお、今回ご紹介する内容は、

以下のリンクより確認できます。

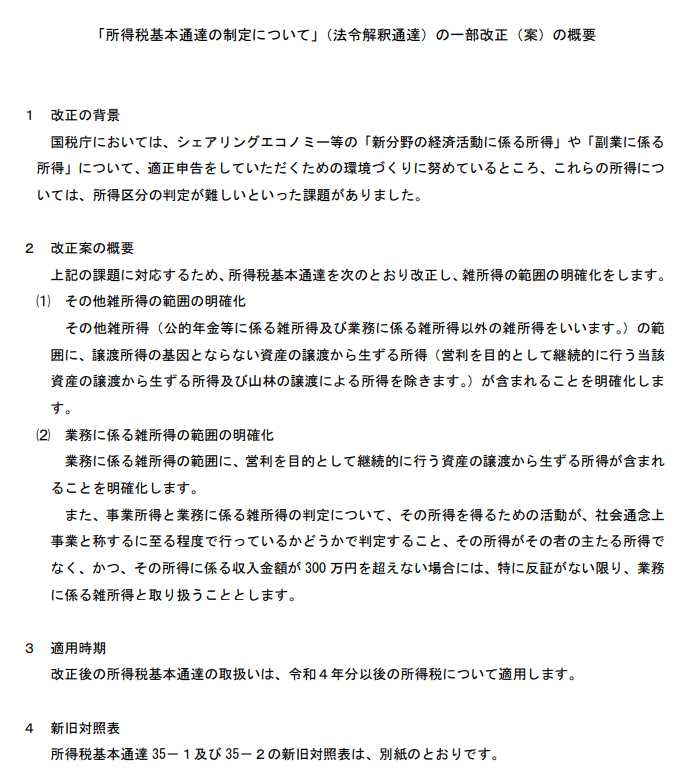

副業の申告に係る改正案の概要

まずは、その改正案の概要を紹介します。

少しわかりにくい記載と思われるかと思いますが、

わかりやすく言うと

「副業で収入が300万円以下」の場合

雑所得になります

という内容です。

ここで分かりにくいのが、

営利を目的として物を売買した場合に

「事業所得」になる場合と

「雑所得」になる場合がある

ということになります。

それでは、その線引きはどのようにするのかですが、

それはこの次の章でご紹介します。

いずれにしても、300万円という

ラインが示されたことは、

わかりやすくなったかと思います。

副業と兼業(事業所得と雑所得)

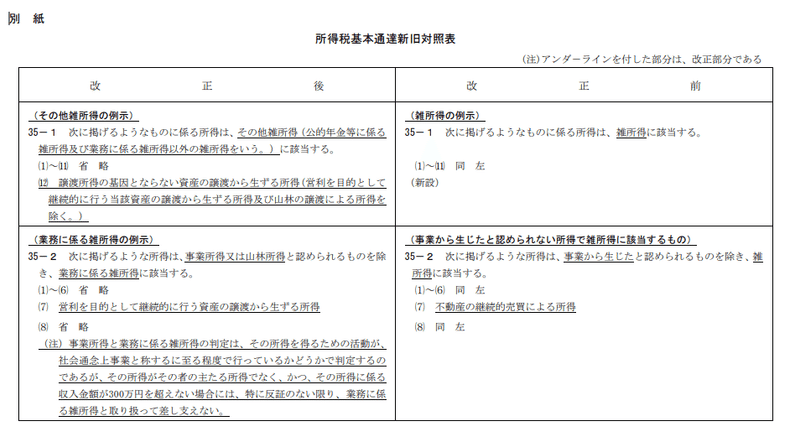

それでは、事業所得と雑所得のどちらに該当するかですが、

以下のように記載されています。

事業所得と業務に係る雑所得の判定は、その所得を得るための活動が、

社会通念上事業と称するに至る程度で行っているかどうかで判定するの

であるが、その所得がその者の主たる所得でなく、かつ、その所得に係る

収入金額が300万円を超えない場合には、特に反証のない限り、業務に係

る雑所得と取り扱って差し支えない。

まずは、事業か否かの判定は、

「社会通念上事業と称するに至る程度」と記載されております。

よって、社会通念上事業だと誰が見ても言えれば

問題ないのでしょうが、

この「社会通念上」というのが

イマイチはっきりしない印象があり

判断に迷うことになるかと思います。

ただし、次のような場合には、

雑所得と取り扱うようにと記載されています。

1. その者の主たる所得でなく

2. 収入金額が300万円を超えない

まずは、「1」ですが

「主たる所得でない」という事です。

要するに、その収入によって生活をしているのか

という事になるかと考えられ、

その副業以外に「給与」をもらっていて

その「給与」で生活しているのであれば、

その「給与」が主たる所得となる

と解釈することになります。

次に「2」ですが、

「収入金額が300万円を超えない」と

なっていますので、

収入金額が300万円以下の場合は

原則的に雑所得となることになります。

よって、以下のような場合には、

雑所得になる可能性が高いと判断されます。

- 副業に労力や時間を費やしていない

- 給料の範囲内で生活している

このように、給与があってその給与で生活ができ、

個人事業主と比較して副業に多くの労力などがかかっていなければ

雑所得となり、

個人事業主であれば適用できる制度について、

一定の制限がかかってしまうという事になってしまいます。

副業(雑所得)の場合、何が変わるか

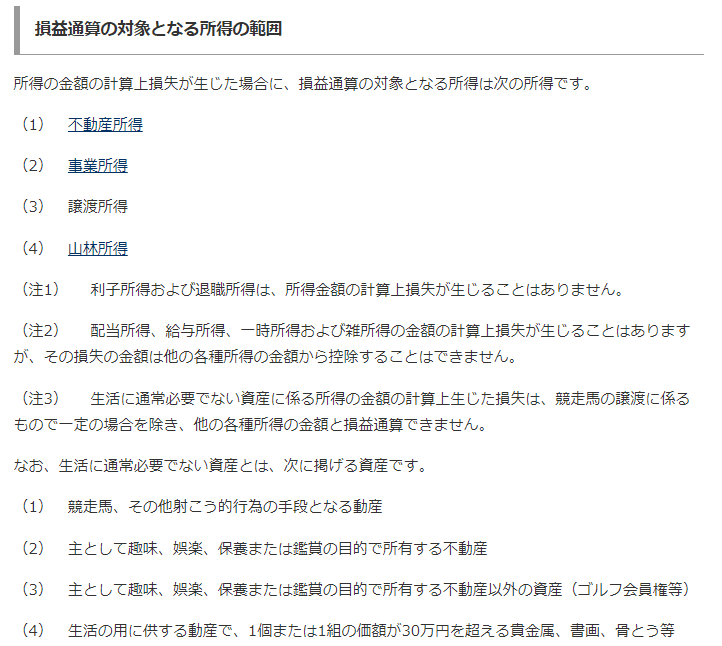

損益通算

所得税の場合、損益通算という制度があります。

具体的には、収入金額から必要経費を引いた所得が

マイナスとなる場合に、

そのマイナス部分を他のプラスの部分と

通算することが出来る制度です。

例えば、事業所得が▲100万円で

給与所得が+300万円の場合、

通算後の200万円に所得税が課されます。

ただし、その損益通算ができるマイナスは

以下の所得に限られます。

よって、今回の改正案により

「雑所得」となった場合、

仮に副業収入がマイナスの場合でも

給与所得と通算することはできないことになります。

青色申告特別控除

次に青色申告特別控除ですが、

この制度は、不動産所得・事業所得について、

一定の要件を満たせば、

最高65万円まで控除できる制度です。

よって、お金を支出せずに

必要経費が65万円上乗せされることになります。

こちらの制度も

「雑所得」の場合、適用はありません。

よって、今まで当控除を適用していた場合、

適用できなくなることにより

雑所得がマイナスからプラスに転じることも

想定されることになります。

青色申告特別控除については、

以下のブログでも紹介しておりますので、

ご参照下さい。

https://www.komachi-kaikei.com/%e7%a8%8e%e9%87%91%e9%96%a2%e9%80%a3/%e4%bb%8a%e5%b9%b4%e3%81%93%e3%81%9d%e3%81%af%e9%9d%92%e8%89%b2%e7%94%b3%e5%91%8a/

まとめ

今回の改正案の趣旨は、

給料をもらって生活しているのに、

副業でマイナスを計上して、

所得税の還付を受けようとする場合に対して

一定の制限を設けようということかと考えられます。

当然、フリーランスとして活動されている方で

一時的に収入が減ったりした場合について、

その「反証」をすると

事業所得と認められると考えられますので、

安心して頂ければと思います。

今回の改正案に該当しそうな方は

令和4年分の所得税より適用されますので、

注意が必要です。

また、資金計画も変動するかと思いますので、

改めて試算することをお勧めします。

-120x68.jpeg)