今回紹介する内容は、贈与を行う場合の「定期贈与」です。

定期贈与とみなされる場合とそうでない場合、税負担は大きく違います。

贈与を検討中の方や贈与にお悩みの方は、最後までお読み下さい📚

定期贈与って何?

まずは、定期贈与とは何か?を解説します。

定期贈与とは、契約書を作成して一定期間、一定の財産を贈与すること。

例えば、「10年間、毎年100万円を贈与する」といった贈与契約書を作成して贈与する場合などです。

これは、総額1,000万円を贈与することが決まっており、それを毎年分割して贈与することになるので、1,000万円に対して贈与税がかかります。

No.4402 贈与税がかかる場合|国税庁www.nta.go.jp

知っておきたい定期贈与の落とし穴

定期贈与となる場合、どのくらいの贈与税が発生するのでしょうか?

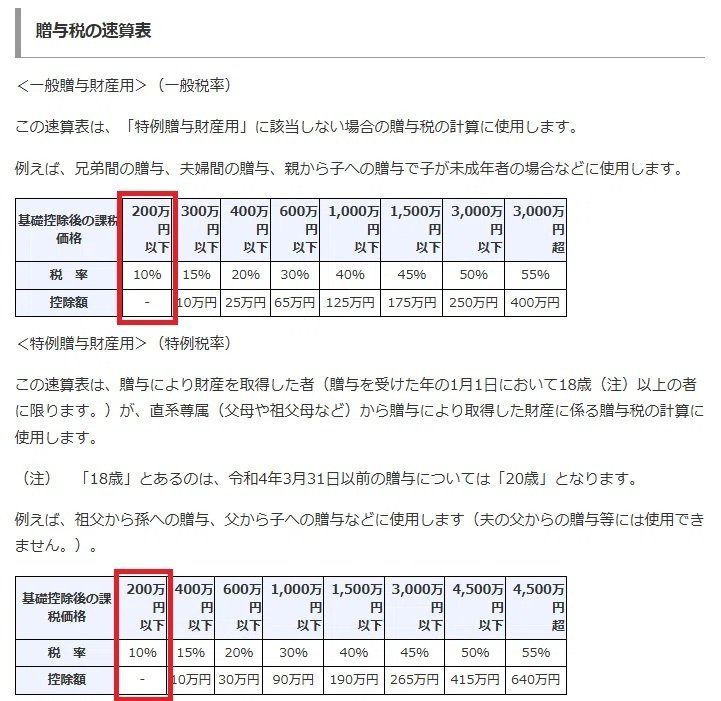

親子間(子供は成人以上の場合)での贈与の場合、贈与税は以下の通りです。

◆贈与税

(1,000万円-110万円)×30%-90万円=177万円

このように、定期贈与の場合は、177万円の贈与税が課されてしまいます。

連年贈与との違い

これに対し、連年贈与の場合の贈与税額は以下になります。

◆贈与税(1年あたり)

(100万円-110万円)<0円 ∴0円

連年贈与とは、毎年100万円の贈与を10年間続けるという事です。

定期贈与の場合、最初から1,000万円贈与することが決まっていますが、連年贈与の場合、金額の取り決めがありません。

結果的に、10年間で1,000万円贈与したという事です。

賢く贈与するための3つの方法とは?

定期贈与とみなされないための方法を3つご紹介します。

贈与契約書

贈与契約書は、必ず作成しましょう。

毎年、その時に贈与しようと思った財産をあげる訳ですから、贈与の都度、作成しなければいけません。

間違っても「毎年○○円の贈与を10年間行う」などの文言や数年分をまとめて作成はやめましょう。

https://note.com/embed/notes/n4b9af03fdc76

金額と時期を変更する

毎年、同じ時期に同じ金額を贈与すると定期贈与の可能性が高くなります。

よって、時期をずらすことや金額も変えるようにしましょう。

ある年は、1月に100万円、ある年は3月に110万円など、変化をつけるようにしましょう。

贈与税の申告を行う

生前贈与を行った証拠を残すためには、贈与税の申告を行うことも方法の一つです。

仮に200万円の贈与をした場合、贈与税は以下の通りです。

◆贈与税

(200万円-110万円)×10%=9万円

このように、基礎控除額110万円を差し引いた金額が200万円以下の場合、税率は10%となります。

よって、もらった財産200万円から9万円を納税しても、191万円が手元に残ることになります。

あえて、110万円を超えて贈与し、贈与税の申告書を提出する事も検討してみましょう。

まとめ

今回は、定期贈与について、紹介しました。

今回紹介した方法が、必ず定期贈与に該当しないという事ではありませんし、万能薬でもありません。

ただし、後で思わぬ税負担とならないよう、最低限押さえておきましょう!!

相続税でお悩みの際は、スエナガ会計事務所へご相談下さい。

お問い合わせはLINE公式アカウントで受け付けておりますので、お気軽にご連絡下さい👍

相続税の申告と相続と贈与対策・相談 – 広島市の事業承継・相続税専門税理士|スエナガ会計相続税の申告と相続と贈与対策・相談相続税の申告と相続と贈与対策・相談 | 広島市の事業承継・相続税専門税理士|スエナガ会計相続税について、こんなお悩みはありませんか? 我が家に相続税が関係するのかわからない 子や孫に贈与したいが、や相続税は、滅www.komachi-kaikei.com

スエナガ会計事務所では、YouTubeにより情報配信しております🎥

毎週月・水・金に動画をアップする予定です。

相続税の情報や建設業に関する動画もアップしていきますので、チャンネル登録とコメントをよろしくお願いします🙏

スエナガ会計事務所の、LINE公式アカウントでは、定期的に、お金の情報や相続の情報及び中小企業のアトツギ情報を配信しておりますℹ️

フォローやコメント、お待ちしております♪

LINE公式アカウント登録特典👏

◇「相続手続き一覧表」をプレゼント致します🎁

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂け