今回は、相続税のお話です。

身内に不幸があった時、自分たちに

相続税がかかるのかかからないのか?

ここが分からなければ、

不安そのものです。

実は、申告要否の判定ができる

サイトが存在します。

今日は、申告要否判定のサイトに

ついて紹介していきます。

国税庁 相続税の申告要否判定コーナー

まずは、申告要否判定コーナーは

以下の国税庁サイトにあります。

【相続税の申告要否判定コーナー】-申告要否判定コーナートップwww.keisan.nta.go.jp

では、次から実際に使ってみた

体験談を紹介していきます。

申告要否判定、実際に使用してみました

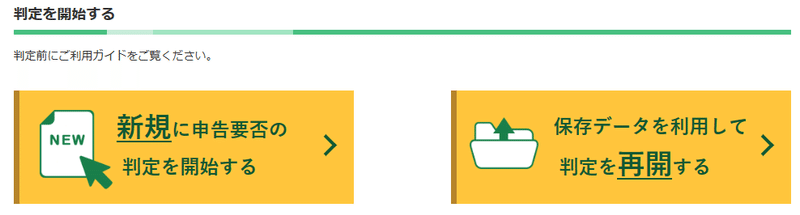

入り口

まずは、「新規」から

入って判定を開始します。

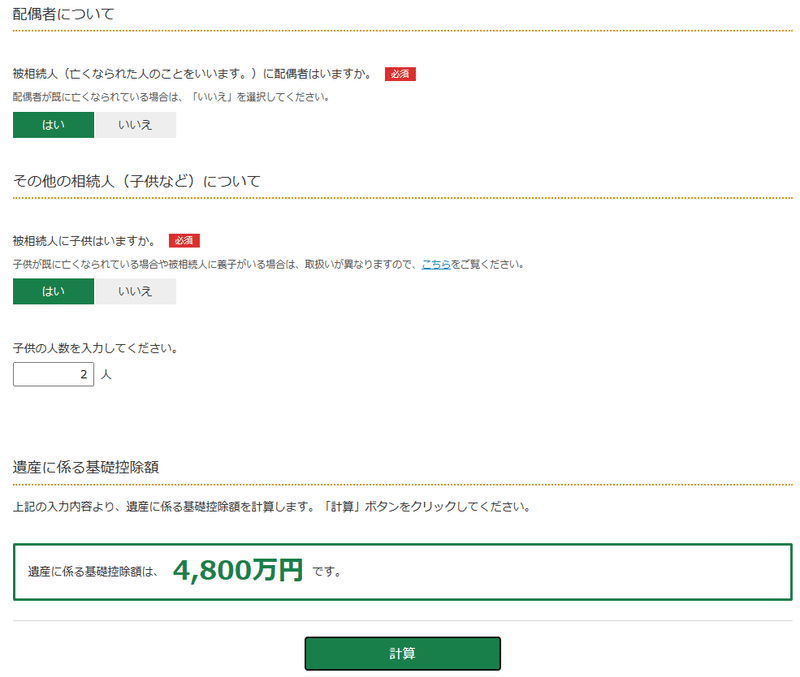

法定相続人の情報

次は、法定相続人情報の入力。

ここでは、配偶者と子供2人を想定。

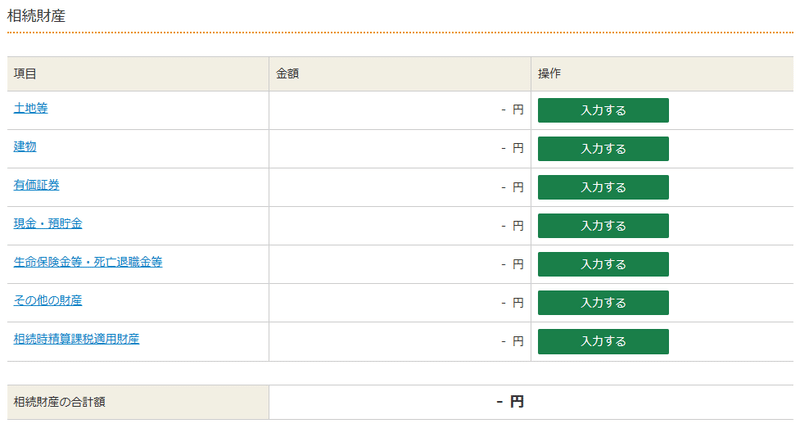

次は個別の財産を入力

次のステップは、

相続する財産をひとつづつ入力します。

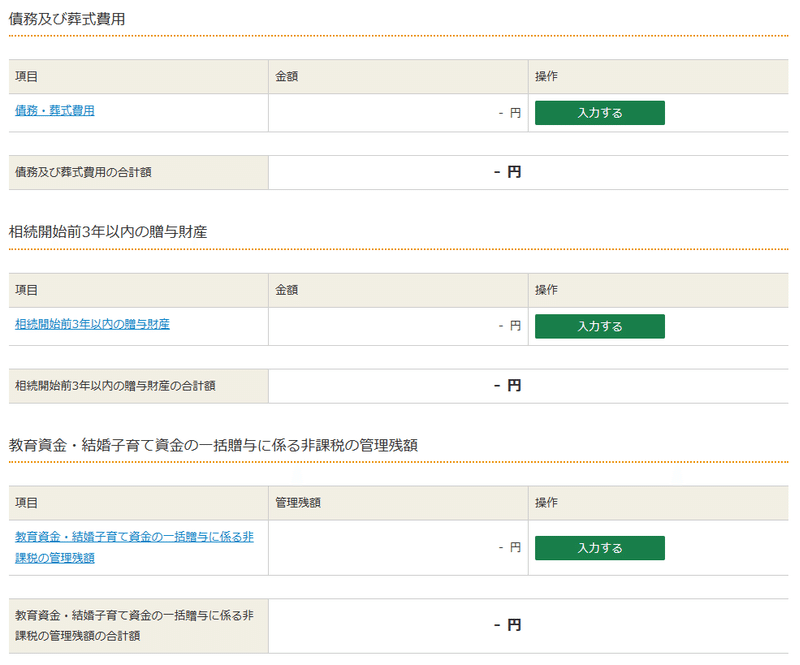

債務や葬式費用も入力

債務や葬式費用、生前贈与加算も

それぞれ入力していきます。

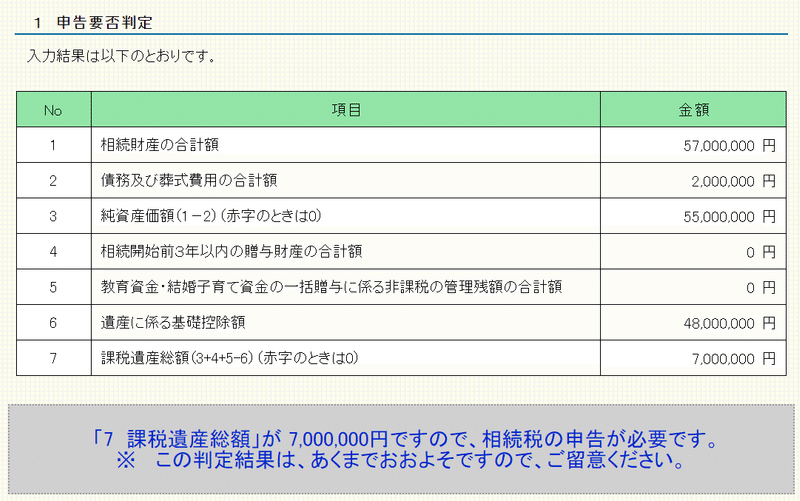

結果は、こちらのとおり

このように、一通りの財産を入力すると

申告の要否が判定されます。

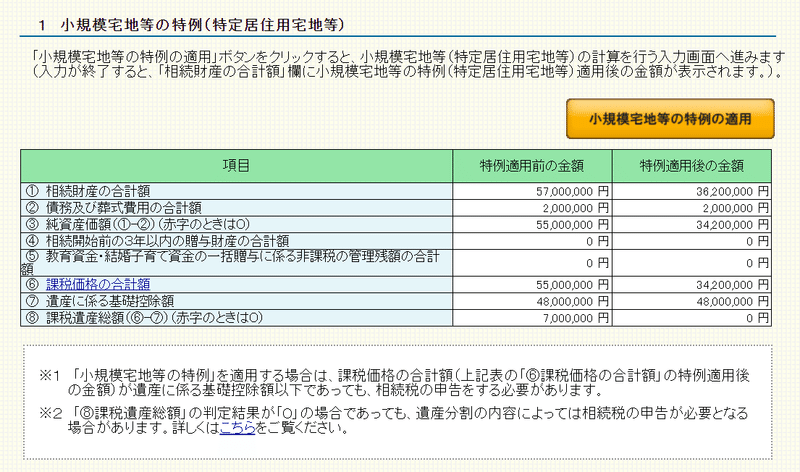

特例の計算も可能

先程の例では、財産を入力するのみでしたが

特例の計算も可能です。

一般的な特例として

「小規模宅地等の特例」がありますが、

もちろん計算は可能です。

今回の例では、小規模宅地等の特例を

適用することにより、

相続税は納税が必要なくなりました。

使用する場合の注意点

一通りの使用をしてみましたが、

率直の意見です。

参考程度の位置づけ

今回、簡単に財産の価格を入力しましたが、

この財産の価格は、

ある程度、実際の相続税評価に近い価格で

入力する必要があります。

では、一般の方がこの価格を計算して

試算ができるかというと

「無理」だと思います。

土地の評価は、

税理士でも難しいです。

ですので、申告要否判定では、

固定資産税評価額を入力しておき、

あくまでも「目安」という

認識で使うのがよいです。

間違っても、鵜のみにしないのが

非常に重要です。

納税が「0円」でも申告が必要なケースも

次に、申告要否判定で

相続税額が「0円」になっても

相続税の申告書を提出する必要がある

場合もあります。

私が試算した際に、

小規模宅地の特例により

相続税額は「0円」になりましたが、

相続税の申告は必要です。

それは、小規模宅地の特例が

相続税の申告書を提出して

はじめて適用が認められている制度だからです。

その他にも、申告が必ず必要な

主な特例は以下の通りです。

このように、必ず相続税申告書を

提出する必要がある制度もあります。

どの段階で相続税額が「0円」に

なったのか、把握しておくことが重要です。

まとめ

今回は、国税庁の

相続税申告要否判定について、紹介しました。

非常にわかりやすく、操作も簡単な反面、

価格の算定は慎重に行わないと

結果が違ってくる可能性があります。

相続税は、課税されると

大きな税額になることが多いので、

思わぬ追加納税にならないよう

専門家の活用も視野に

上手にサイトを活用しましょう。

スエナガ会計では、

相続税の申告や相談を

承っております。

不安な方は、弊事務所へご相談下さい。