今回ご紹介するのは、相続が発生した場合に相続税を下げる効果が期待できる「小規模宅地等の特例」についてです。

持ち家を持っている方なら、誰もが関係することになりますので、ご一読下さい🏠

小規模宅地等の特例の内容

まずは、小規模宅地等の特例の内容を整理します。

大前提は、亡くなった人が土地を所有していること

この特例の大前提は、亡くなった人が土地を所有していることです。

この前提のもと、亡くなった人の土地の上に、

・誰の家が建っており

・誰が引き継ぐか

によって、この特例がつけるか否かが決まります。

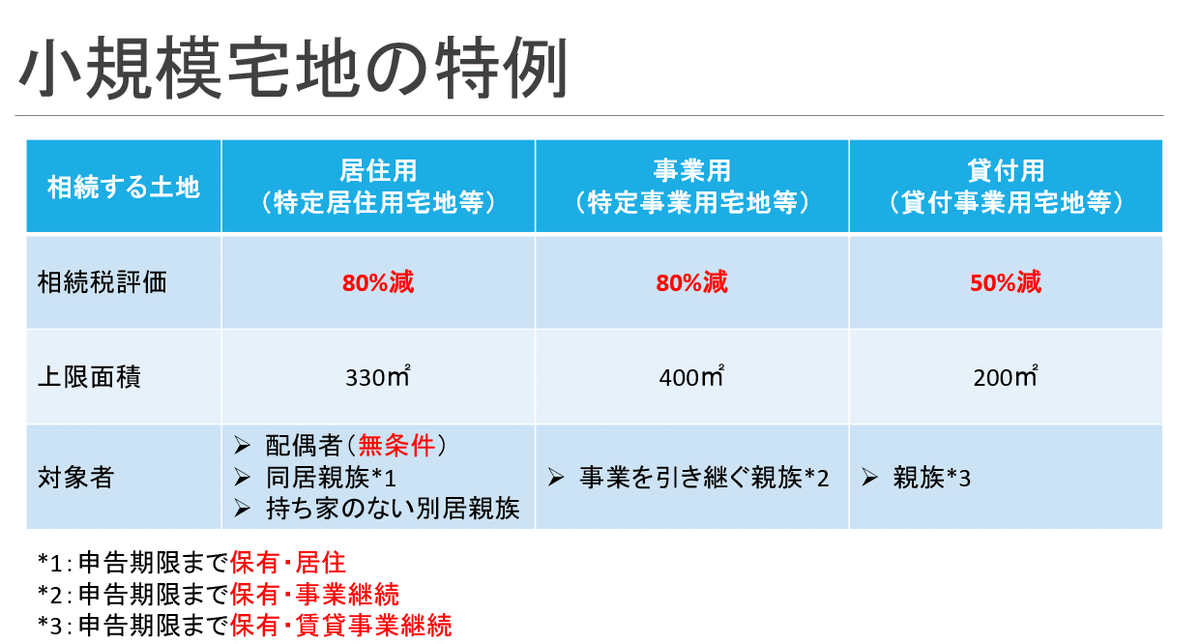

特例が使える土地の種類は、3種類

この特例が使える土地の利用用途ですが、大きく分けて次の3つです。

・ 居住用

・ 事業用

・ 貸付用

・居住用

日常的に住む目的の家屋が建てられている土地です。

・事業用

亡くなった人(被相続人)または同一生計親族が行っている事業(不動産貸付業は除きます)で利用している土地です。

・貸付用

亡くなった人(被相続人)または同一生計親族が行っている不動産貸付事業で利用している土地です。

評価減割合と上限面積

それでは、それぞれ3種類の土地の評価減割合と上限面積を見ていきます。

まずは、上限面積です。

・ 居住用:330㎡

・ 事業用:400㎡

・ 貸付用:200㎡

次に、評価減割合です。

・ 居住用:80%

・ 事業用:80%

・ 貸付用:50%

この2つを見ると、事業用が一番大きくなっています。

面積が400㎡までは、80%減になります。

事業を行う上で、相続税を納めるために土地を売らなければならなくなっては、事業の継続に支障を来たすため、配慮されていると考えられます。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁www.nta.go.jp

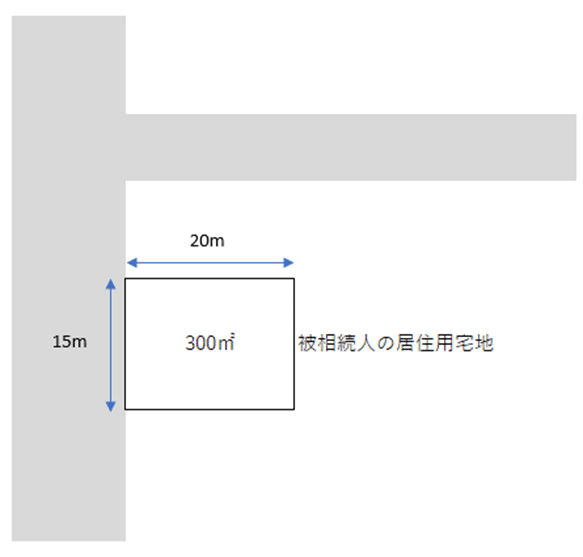

小規模宅地の計算例

それでは、実際に小規模宅地の特例の計算例を見ていきます。

ここでは、一番身近な「居住用」で計算してみます。

居住用土地の計算例

・土地の形状

・路線価

1㎡あたり:300千円

・計算例

◆土地の価額

300,000円 × 1.00 × 300㎡ = 90,000,000円

◆小規模宅地等の特例の計算

① 300㎡≦330 ∴300㎡

② 90,000,000円 × 300/300 × 80/100 = 72,000,000円

◆相続税評価額

90,000,000円 ー 72,000,000円 = 18,000,000円

このように、本来は9千万円の土地の価額が、小規模宅地等の特例を利用する事で1.8千万円まで減額できました。

ただし、この特例が使えるかどうかは、「誰が」引き継ぐかが重要となります。

この後は、引き継ぐ人を解説します。

少し複雑な小規模宅地等の特例を、以下のブログでも解説していますので、ご覧下さい👇

https://note.com/embed/notes/n2ce6a2de6eb4

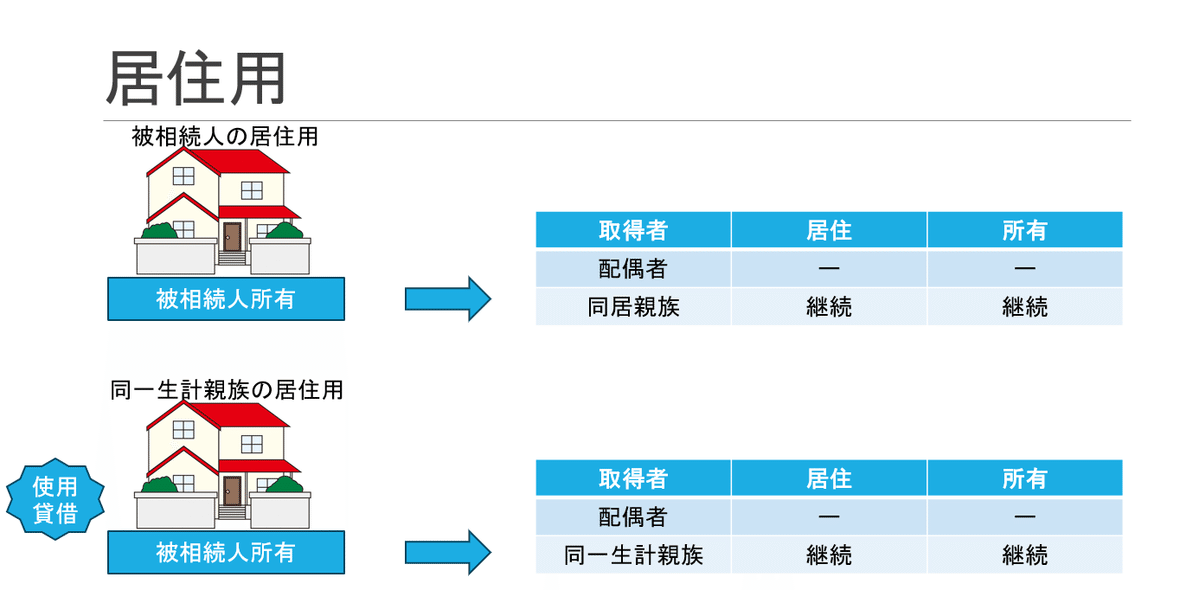

居住用土地の要件は、2つ

居住用土地を引き継ぐ人の要件は、大きく分けて2つです。

(家なき子規定の説明は、ここでは省略しております)

亡くなった人の家が建っている場合

亡くなった人の土地の上に、亡くなった人の家が建っている場合です。

この場合、この特例が使える引継ぎ者は、次の2パターンです。

① 配偶者:無条件でOK

② 同居親族:条件あり

亡くなった方の配偶者であれば、無条件でこの特例が利用できます。

次に、同居親族です。

親と一緒に住んでいた子のイメージです。

この場合、次の要件をクリアすればOKです。

◆相続税の申告期限(10ヶ月)まで

① 住み続ける(居住継続)

② 持ち続ける(所有継続)

相続税の申告期限まで、引っ越してもダメですし、売ってもダメです。

この2つがクリアできれば、特例の利用ができます。

同一生計親族の家が建っている場合

亡くなった人の土地の上に、亡くなった人と同一生計親族の家が建っている場合です。

同じ敷地内に、財布が一緒の親族が家を建てており、土地を使用貸借(賃貸借ではない)しているイメージです。

この場合、この特例が使える引継ぎ者は、次の2パターンです。

① 配偶者:無条件でOK

② 同一生計親族:条件あり

こちらも亡くなった方の配偶者であれば、無条件でこの特例が利用できます。

次に、同一生計親族です。

同じく、次の要件をクリアすればOKです。

◆相続税の申告期限(10ヶ月)まで

① 住み続ける(居住継続)

② 持ち続ける(所有継続)

先程と同じように、相続税の申告期限まで、引っ越してもダメですし、売ってもダメです。

注意すべき事項

それでは、この特例を利用する際の注意点を紹介します。

相続税の申告書提出が必ず必要

この特例を利用するには、必ず相続税の申告書の提出が必要です。

しかも、相続税の申告期限までに提出する必要があります。

例え、納める税金がゼロでも必要ですので、注意が必要です。

基本は、分割協議が必要

この特例は、基本的には分割協議ができていないと利用できません。

もし遺産分割ができていない場合は、「申告期限後3年以内の分割見込書」を添付し、申告期限から3年以内に分割された場合には、その分割された内容により、本特例の適用を受けることができます。

贈与では利用できない

この特例は、「相続」の時しか利用できません。

よって、元気なうちに「贈与」した場合は、評価減ができませんので、どの財産を移すのかは慎重に検討する必要があります。

まとめ

今回は、相続税の申告で財産の価額を大きく下げる事が可能な「小規模宅地等の特例」について、紹介しました。

この特例は、「誰が」引き継ぐかを戦略的にコントロールする事で、メリットを享受できます。

ぜひ、有効活用しましょう🏠

相続税でお悩みの際は、スエナガ会計事務所へご相談下さい。

お問い合わせはLINE公式アカウントで受け付けておりますので、お気軽にご連絡下さい👍

相続税の申告と相続と贈与対策・相談 – 広島市の事業承継・相続税専門税理士|スエナガ会計相続税の申告と相続と贈与対策・相談相続税の申告と相続と贈与対策・相談 | 広島市の事業承継・相続税専門税理士|スエナガ会計相続税について、こんなお悩みはありませんか? 我が家に相続税が関係するのかわからない 子や孫に贈与したいが、や相続税は、滅www.komachi-kaikei.com

スエナガ会計事務所では、YouTubeを開設しました🎥

毎週月・水・金に動画をアップする予定です。

建設業に関する動画もアップしていきますので、チャンネル登録とコメントをよろしくお願いします🙏

スエナガ会計事務所【広島で中小企業の事業承継サポート】広島市で中小企業の事業承継をサポートするスエナガ会計事務所の代表末永寛です。 得意分野は、建設業を中心に中小企業の事業承継www.youtube.com

スエナガ会計事務所では、公式LINEアカウントを開設しています。

定期的に、お金の情報や相続の情報及び中小企業のアトツギ情報を配信しておりますℹ️

フォローやコメント、お待ちしております♪

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂けると、励みになります。