免税事業者が考えること

最近、色々な場面できくようになった

インボイス制度。

現時点で問題とされていることの一つに

消費税の「免税事業者」が

インボイスを発行できる事業者に

登録をするのかしないのか

という事になります。

そもそも、免税事業者だと

何が問題なのかという事です。

それは、免税事業者から

物を買ったり、サービスを受けた事業者が

免税事業者から受け取った請求書等が

インボイスでなければ、

請求された金額の中に含まれている

消費税額を預かった消費税から引けない

という事象が発生してしまうからです。

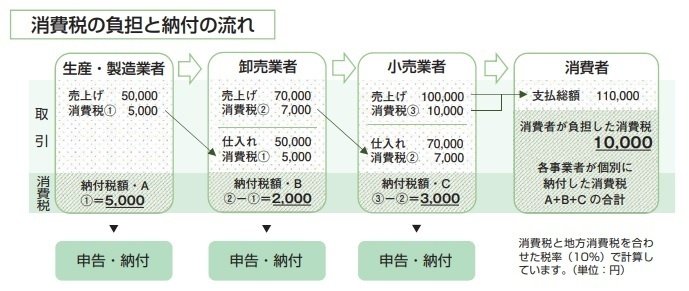

上記の図が消費税の納税の流れです。

例えば、卸売業者ですが、

小売業者へ売った際に預かった消費税7,000円

から

生産・製造業者へ支払った消費税5,000円

を引いた

2,000円を申告・納付しています。

ですので、消費税は、

売上の際に預かった消費税を

そのまま納付する訳ではありません。

インボイス導入後は、

この5,000円の消費税について、

原則、インボイスである必要があり、

もし生産・製造業者が発行する請求書が

インボイスでなければ、

引いてはならないという事になります。

そうすると、卸売業者は

5,000円の消費税を

負担しているにもかかわらず

7,000円の消費税を

そのまま納税することになります。

そうすると卸売業者がとる行動として

考えられることは

- 生産・製造業者へインボイスの登録をお願いする

- 仕入代金50,000円に消費税を含めず請求してもらう

この2択を

生産・製造業者へお願いすることが

考えられ、

応じてもらえなければ

取引終了となる可能性があります。

インボイス発行事業者になった場合

よって、ここでは

インボイス発行事業者になった場合、

どのくらいの納税となるかを考えます。

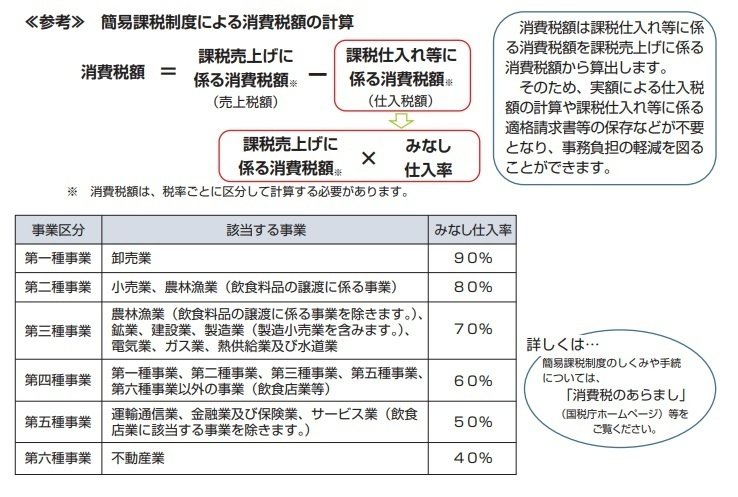

先程も紹介しましたが、

消費税は、

預かった消費税から

支払った消費税を

差し引いて納税します。

その支払った消費税については、

「簡易課税制度」といって

簡単に計算する

制度も用意されています。

簡易課税制度では

第一種から第六種まで

事業が区分されています。

私のような税理士業は、

第五種事業に該当します。

よって、売上に対する消費税について、

支払った消費税を「50%」として

納税額の計算をしていいという事になります。

以下で、試算してみます。

売上880万円(うち消費税額80万円)

80万円×50%=40万円・・・支払った消費税

80万円-40万円=40万円・・・納付税額

上記の例では、

インボイスの発行事業者に登録することにより

預かった消費税80万円のうち

40万円を納税し

残りの40万円が手元に残ることになります。

一方、インボイス発行事業者に登録せず

80万円の消費税を請求しなければ、

納税は0円ですが、

預かった消費税も0円となり

手元には1円も残りません。

この例では、

インボイスに登録する方が

金額面では有利となりますが、

半面、消費税申告という

事務作業は増えることになります。

まとめ

今回は、

免税事業者がインボイス導入後に

考えることを紹介しました。

ご自身の営む業種や

事業環境によって

左右されますので、

インボイス事業者になった場合の

メリット・デメリットを

認識し検討しましょう。