今回は、開始まであと1ヶ月を切りました

インボイス制度について、

2割特例の計算方法と

申告書の記載の仕方を紹介します。

国税庁公表の2割特例の手引き

この程、国税庁より

2割特例の手引きが公表されました。

この2割特例という制度ですが、

簡単に言うと、消費税の納税額を

「売上げにかかる消費税の2割」

でよい制度となります。

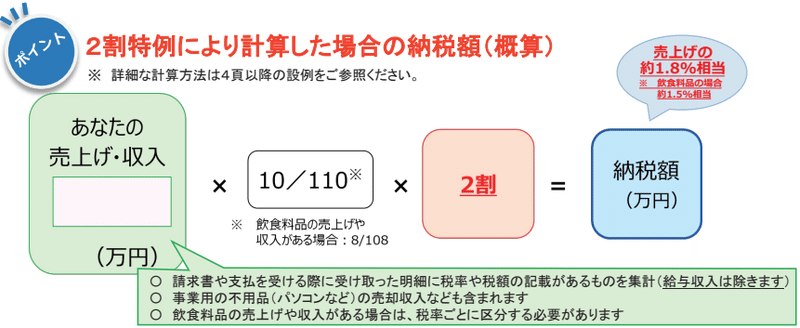

簡単な納税額の計算が以下の図です。

では、10月から12月までの売上が

330万円だったとしましょう。

その場合、計算式に当てはめると、

330万円 × 10/110 × 2割 = 60,000円

60,000円 ÷ 330万円 ≒ 1.8%

上記の通り、330万円の売り上げに対し、

納付税額の概算は6万円と計算されます。

実に、330万円の約1.8%が納税額となる

という簡単な試算です。

実際には、途中で端数の切り捨てをしたり

計算過程が異なるので、

=納税額にはなりません。

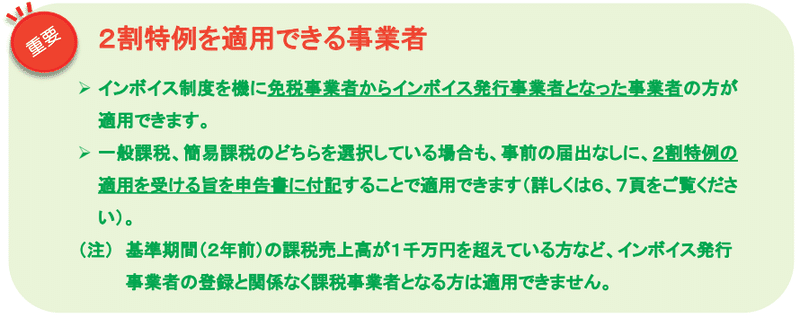

2割特例は誰でも使える訳ではない

では、実に簡単な2割特例ですが、

誰でも無条件に使える訳ではありません。

その対象がこちらです。

要するに、

インボイス制度が始まるので、

本当は免税事業者が適用できるのに

課税事業者を選択した人だけです。

基本的に消費税は2年前(基準期間)の

課税売上高が1,000万円超かどうかで

判定をします。

仮に令和3年が課税売上1,000万円以下なら

本来は、令和5年は免税事業者です。

よって、令和5年よりインボイスの登録事業者になると

令和5年分の消費税は、

「2割特例」が適用可能です。

次に、令和4年の課税売上が1,000万円超なら

令和6年分は

「2割特例」の適用はできません。

なぜなら、令和6年は

元々課税事業者に該当していたので、

インボイスによって課税事業者になった

訳ではないからです。

このように、2割特例の適用可否は

2年前の課税売上に大きく影響します。

※なお、本来は課税事業者の判定は、

特定期間の判定も必要ですが、

簡単にする為、省略しています。

未来永劫、適用できるわけではない

この2割特例、

計算が簡単で便利ですが、

ずっとは使えません。

あくまでも3年間の期間限定です。

趣旨は、免税事業者が

インボイスを機に課税事業者になる場合、

事務負担が急に増えると大変だから

しばらくは楽な計算をしてもいいですよ

という制度です。

裏を返せば、

3年以内に体制を整えろ

という事になります。

よって、3年以内に次のことを決めましょう。

・日々の経理は誰がする?

・申告書は誰が作る?

・免税事業者から仕入れた場合、どうチェックする?

・外部に委託するなら、費用はいくら増える?

・簡易課税と原則課税はどっちが有利?

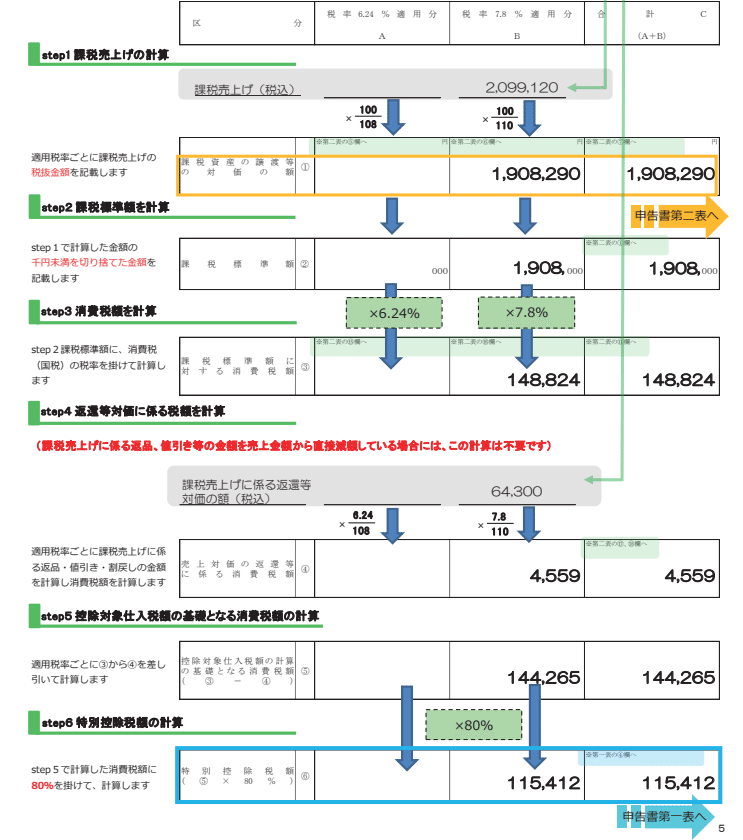

2割特例の計算過程

では、2割特例の計算過程を

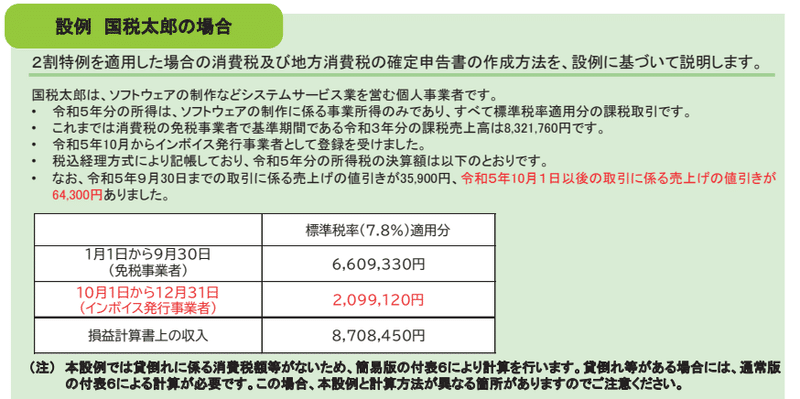

手引きの設例より見ていきます。

令和3年の課税売上:8,321,760円

→2割特例適用可能

インボイス登録後の課税売上:2,099,120円

同上期間の売上値引き:64,300円

→2,099,120円-64,300円=2,034,820円に対して納税計算

Step1

課税売上 2,099,120円を税抜き金額に補正

Step2

税抜き額 1,908,290円を千円未満切り捨て(課税標準)

Step3

課税標準額 1,908,000円に国税分の税率(7.8%)を乗じる

Step4

売上値引き 64,300円の国税分の税率を乗じる

Step5

基礎となる消費税額(Step3-Step4)を算出

Step6

特別控除額を計算(Step5×80%)

このようにして、計算した

Step5:144,265円

から

Step6:115,412円

を差し引いた28,853円から

100円未満を切り捨てた

28,800円が

納付税額(国税分)となります。

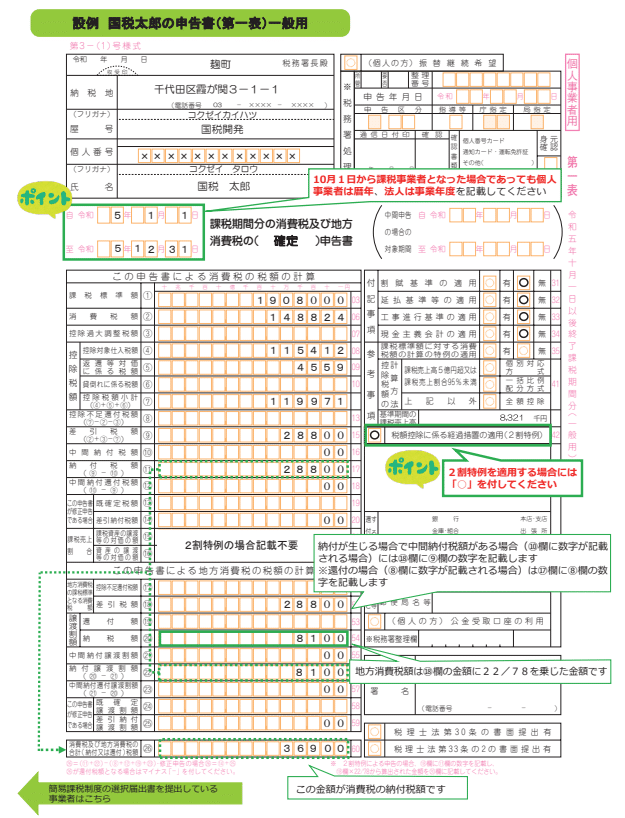

次に地方税を計算します。

実は、消費税は「10%」と思っているでしょうが、

実際には

・国税7.8%

・地方税2.2%

の合計10%という構成です。

従って、納付する消費税の計算では、

先に国税を計算し、

その後納付税額に22/78を乗じて

地方税を計算する仕組みとなっています。

この設例では、

国税の28,800円×22/78=8,123円

となり、百円未満を切り捨てた

8,100円が納付すべき税額です。

これにより、

納付すべき税額は

28,800円+8,100円=36,900円

となります。

率でいうと、

36,900円÷2,034,820円≒1.81%

となります。

これを、申告書に書き写した結果が

以下の記載となります。

計算過程で使用した付表6は、

以下の国税庁ホームページより

ダウンロード可能です。

まとめ

今回は、インボイスの2割特例

について、対象者や計算方法を

ご紹介しました。

この計算方法を見ると、

そこまで難しくなく、

初めての方でも計算可能かと思います。

また、計算過程でもわかるように

売上の集計さえ出来ておけば

申告書は作れてしまいます。

しかし、注意が必要なのは、

適用期間が過ぎてしまった後です。

日々の経理処理や

インボイスの保管方法や記載内容のチェック、

免税事業者からの仕入れ等

解決すべき課題は、たくさんあります。

3年という期間は、

体制を整えるには十分過ぎるほど

時間はあります。

ですが、「3年あるから

もう少し先でいいや」

なんて思っていると、

あっという間にその日はやってきます。

インボイスの登録事業者になると

取引先から値下げ要求の

危機からは逃れられますが、

事務負担は確実に増えます。

検討の際は、

適用期間が過ぎた後も考慮し、

いざという時に慌てずに済むよう

体制を整えましょう。

スエナガ会計では、

インボイスの有料スポット相談も可能です。

気になる際は、お問い合わせより

ご連絡下さい。