スタートまで6ヶ月を切りました

消費税のインボイス制度ですが、

このほど、新しい消費税の申告書の

様式が公表されました。

今回は、新しくなった様式と

2割特例について、紹介します。

新たな様式

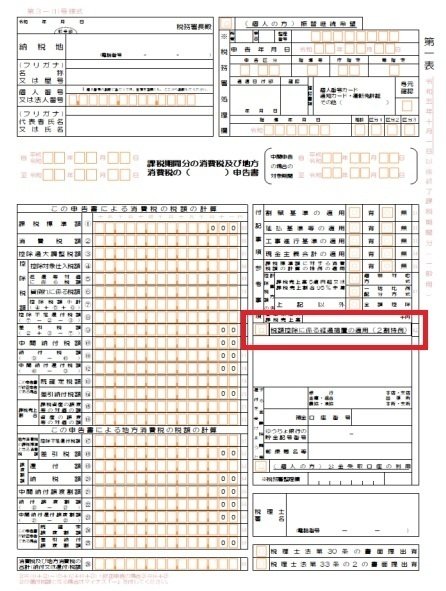

それでは、今回公表された申告書の

新たな様式は以下の画像です。

特に大きく変更はありませんが、

赤枠部分が新たに追加になっています。

この赤枠部分は、

次の章で詳しくご紹介します。

「消費税の軽減税率制度に関する申告書等の様式の制定について」等の一部改正について(法令解釈通達) |国税庁www.nta.go.jp

https://www.nta.go.jp/law/tsutatsu/kobetsu/kansetsu/kaisei/230401/pdf/01.pdf

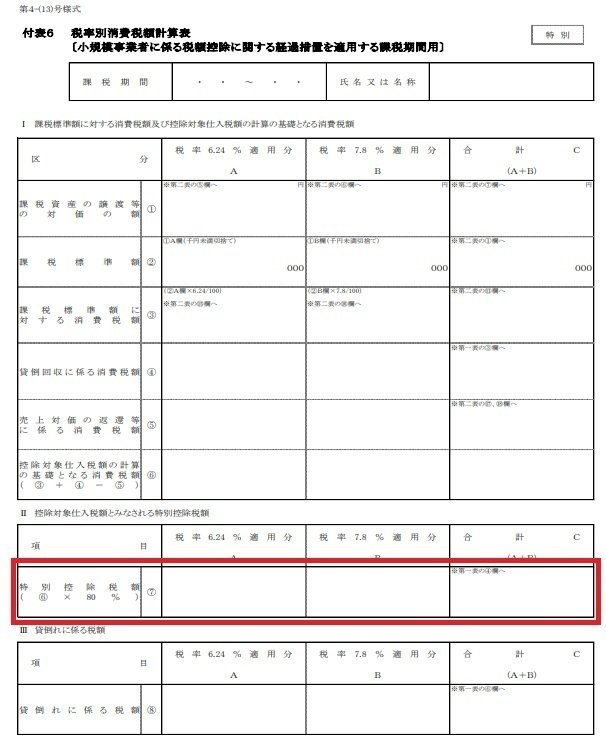

2割特例の計算

具体的な計算は、

以下の新設された付表6で行います。

計算は「⑥」欄で行います。

主な計算は以下の通り行います。

◆計算式

① 売上げに対する消費税 × 80%

② 売上げに対する消費税 - ① = 納付税額

上記の通り、売上に対する消費税の80%が

仕入れに係る消費税となり、

実際に納付する消費税額は、

売上に対する消費税の20%となります。

それでは、ここで具体例です。

ある年の売上が900万円で

売上に対する消費税が90万円だった場合

① 90万円×80%=72万円

② 90万円-②=18万円 → 納付税額

売上に対する消費税90万円に対し

20%相当額の18万円が

その年の納付する消費税額となります。

これにより、売上の金額がわかれば

消費税の申告書を作成することができます。

よって、本来の計算方法に比べると

随分と簡単に計算ができるようになります。

こちらの2割特例は、

事前の届出は不要です。

適用する際は、

申告書の第1表の右側に

〇印をつけるだけで、適用できます。

注意すべきことも

ただし、この2割特例には

注意事項もあります。

適用できるのは、免税事業者となる期間のみ

2割特例は、現状の制度でいう

免税事業者の期間のみとなります。

その判定は、「2年前の課税売上」で判定します。

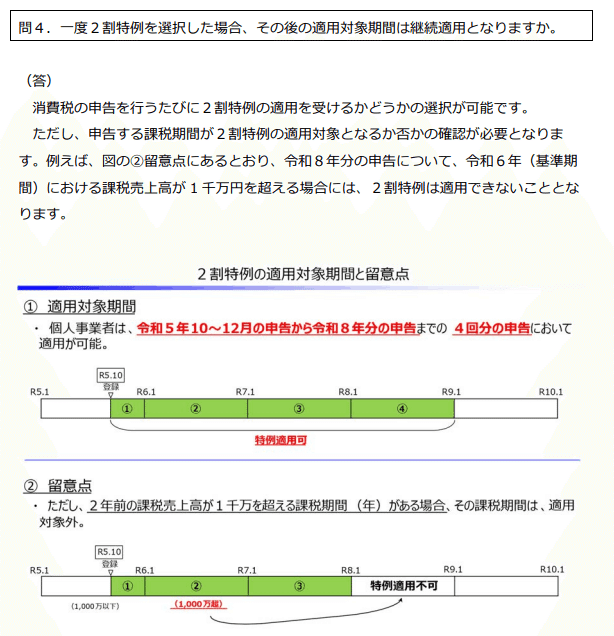

以下のQAで紹介されております。

QAの図②では、R6年の課税売上げが

1,000万円超となっているので、

その2年後のR8年は2割特例が使えません。

この2年前の売上がいくらかは

非常に重要で、よく確認しましょう。

適用は令和8年まで

適用は、期間限定です。

R8年9月30日までとなります。

よって、個人事業主の場合は、

R5年分~R8年分までの最大計4回適用できます。

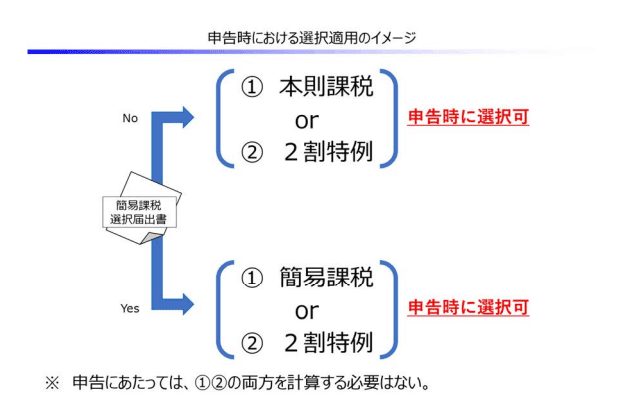

どの計算を選ぶかを決める必要がある

それでは、本来は免税事業者が選択できるのに

インボイス導入と同時に

事業の取引上の必要性から

課税事業者になった場合は、

2割特例が適用できますが、

実際には以下のような選択になります。

消費税には本則課税と簡易課税があります。

簡易課税については、以下の関連記事をご覧下さい。

免税事業者が考えたいインボイス – スエナガ会計ホームページ免税事業者が考えたいインボイス免税事業者が考えたいインボイス | スエナガ会計ホームページ免税事業者が考えること 最近、色々な場面できくようになったインボイス制度。 現時点で問題とされていることの一つ免税事業者がwww.komachi-kaikei.com

申告時には、以下の選択が可能です。

◆本則課税

① 本則計算

② 2割特例

→いずれか有利な方を選択

◆簡易課税

① 簡易計算

② 2割特例

→いずれか有利な方を選択

このように、本則課税と簡易課税とも

2割特例との有利判定ができます。

ただし、それもR8年までです。

R9年以降は、2割特例がなくなり

今まで通りの本則課税か簡易課税の

2択になります。

https://www.mof.go.jp/tax_policy/summary/consumption/qa_futankeigen.pdf

まとめ

今回は、消費税のインボイスの

申告書新様式と2割特例を紹介しました。

どの方法を選択するかは

未来の売上予測から

それぞれ

・本則課税

・簡易課税

・2割特例

をシミュレーションし、

どの方法を選択するか考えましょう。

思わぬ負担増にならないよう

早めにシミュレーションして

選択をするようにしましょう。