最近、よく耳にするようになった

「インボイス」制度。

導入まで1年を切っていますが、

いまだに、対応の遅れが懸念されており、

猶予措置も設けられるという記事が

出てくるようになりました。

今回は、現状で発表されている

インボイス制度の猶予措置案について、考えていきます。

インボイス制度の基本

インボイス制度の基本について、

日経新聞でも紹介されておりますので、

記載致します。

◆インボイス制度

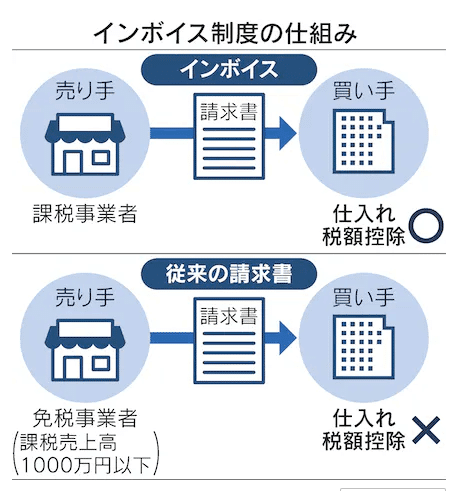

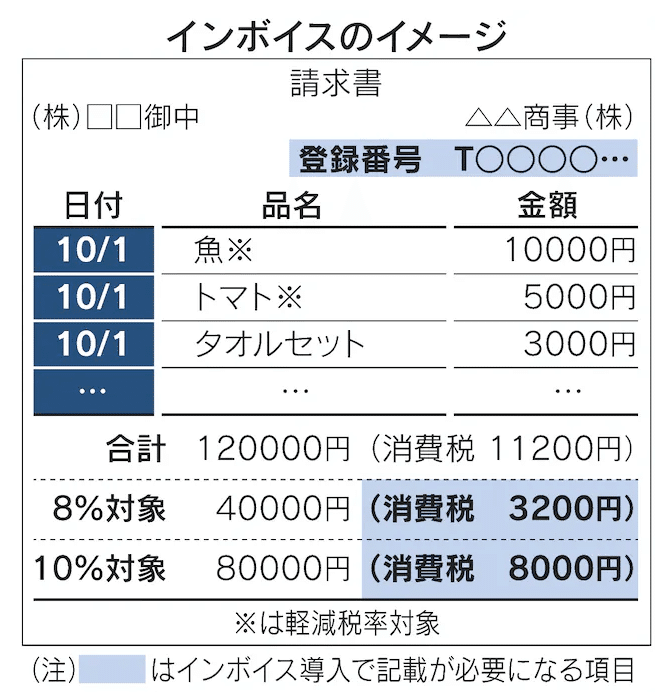

制度の正式名称は適格請求書等保存方式で、2023年10月に始まる。19年10月の消費税引き上げの際、食品などに適用する軽減税率8%と通常の10%の2種類の税率に分かれた。どの税率の取引かを正確に把握するため、売り手が請求書などに事業者の登録番号や税率ごとに区分した税額を記載するインボイス制度の導入が決まった。

発行するには事前に税務署に申請する。制度開始に間に合わせるには原則、23年3月までに手続きが要る。国税電子申告・納税システム「e-Tax」から手続きすると3週間ほどで通知書が届く。登録は任意だが、発行しないと買い手が消費税を納める際、仕入れにかかった消費税額を差し引くことができない。

これまでの請求書と比べて記載項目が多く、手作業では事務負担が重い。デジタル庁などは会計ソフトを活用したデジタルインボイスの普及を進めている。10月末には国際規格をベースとした日本版規格の正式版を公開した。23年春ごろから具体的なサービスが始まる見通しだ。

日本経済新聞より

消費税は、以下のように計算します。

① 売上げに含まれる消費税(預かった消費税)

② 仕入れ・経費に含まれている消費税(支払った消費税)

納付税額=① - ②

上記のように、預かった消費税から

支払った消費税を差し引いて

消費税の納付税額を計算します。

インボイス制度では、

この支払った消費税(②)については、

インボイスの保存が必須になります。

よって、買った時には、

相手からインボイスを確実に取得する必要があり、

売った時には、

相手へインボイスを確実に渡す必要があります。

詳しくは、以下のブログでも紹介しています。

インボイス制度では、

記載する事項が特別多くなるわけではありませんが、

今より厳密に表示しなければいけないルールも

存在しており、

その制度への対応の遅れが懸念されていました。

それでは、具体的にどのように

猶予措置が検討されているのかを見ていきます。

インボイスの猶予措置の内容

この度、新聞等でも発表となりました

インボイス制度の猶予措置の内容ですが、

以下の記事となります。

小規模業者、インボイスなしでも税額控除 政府・与党政府・与党は消費税の税率や税額を請求書に正確に記載・保存する「インボイス制度」を巡り、2023年10月の導入時に小規模な事www.nikkei.com

◆猶予案

仕入れ額が1万円未満の少額取引は、インボイスが不要

それでは、この猶予案が採用された場合に、

どの程度、負担が軽減するのかを考えてみます。

個人的には、負担軽減効果は

あまり大きくないと思っています。

その理由は、以下の通りです。

1. 1万円未満でインボイス不要である旨を、帳簿にキッチリ記載する必要があると考えられる

2. 免税事業者がインボイスの事業者登録をするかしないかの判断基準となる解決策にはなっていない

3. 事業者の規模が、課税売上高1億円以下になる見通しで、ギリギリのラインの事業者は、判断に迷う

それでは、ひとつづつ解説します。

帳簿にキッチリ記載する

現状のインボイス制度の規定でも、

帳簿のみの保存(領収証等を保存しなくてもよい)

でいい取引も存在します。

例)

・3万円未満の公共交通機関

・3万円未満の自動販売機・自動サービス機

などなど

このような取引の場合、

領収証等が必須ではなく、

帳簿にキッチリと記載しなければいけません。

今回の案では、

「1万円未満の場合、インボイスなしでもOK」との

ことですので、現行の領収証等を保存し、

インボイスがいらない旨を帳簿に記載する

必要があるのではないかと考えられます。

免税事業者が課税事業者になるかの判断

今回の猶予案では、

買い手(仕入れ)の立場で

一部猶予されるという改正案で

売り手(売上げ)については、何も変わりません。

よって、問題となっている

免税事業者がインボイスの登録事業者に

登録するか否かの判断は

今まで通り検討する必要があります。

よって、1回あたり1万円未満の売上げばかりで、

相手の売上が1億円以下の事業者が多い事業者は

当面、インボイスの発行事業者にならなくても問題ないでしょうが、

1回あたり1万円以上の

売上げが多い事業者や、

相手の売上が1億円以上の相手が多い事業者は、

インボイスの発行事業者にならなければ

今後、取引中止等の懸念は継続されることになります。

よって、自身の売上げについて、

1回あたりの金額がいくらぐらいかと

相手の売上規模がいくらぐらいか

把握し、検討する必要があります。

課税売上高1億円以下の判定

現状の猶予案ですが、

課税売上高1億円以下の事業者になる見通しです。

この課税売上高の判定が明らかではありませんが、

ギリギリのラインの事業者はどうするのか

という問題があります。

例えば、例年9,800万円位の売上の事業者が

1万円未満の仕入れについて、

領収証を保存せずに処理をしており、

12月に1年分を集計してみると

1億円を超えてしまった場合です。

この場合、遡って領収証を取得するのは

実務上、かなり困難であると考えられます。

よって、この規定が

いつの課税売上高を参照するのか

を確認し、対応方針を考える必要があります。

まとめ

今回は、インボイスの猶予措置案について、

現状で判明している情報において、考えてみました。

12月に正式発表となるかと思いますので、

どのようになるのか注視し、

自身の対応方針を早めに決まるようにしましょう。

弊社では、インボイスの相談も

承っております。

・何から始めるのか

・事業者登録が必要なのか

等々、相談可能ですので、

迷った場合は、以下のホームページよりご相談下さい。