先日、インボイスについて

売り手の立場において検討すべき事項を

紹介しました。

ご覧になってない方は、

以下を参照下さい。

インボイスの検討(売り手の立場) – 広島在住のひとり税理士のブログインボイスの検討(売り手の立場)インボイスの検討(売り手の立場) | 広島在住のひとり税理士のブログ最近、インボイスへの対応について目にすることが非常に多くなってきました。 そのインボイスですが、導入まであと「約1年2ヶ月www.komachi-kaikei.com

こちらの記事に続き、

今回は「買い手」の立場の時に

検討すべき事項を紹介します。

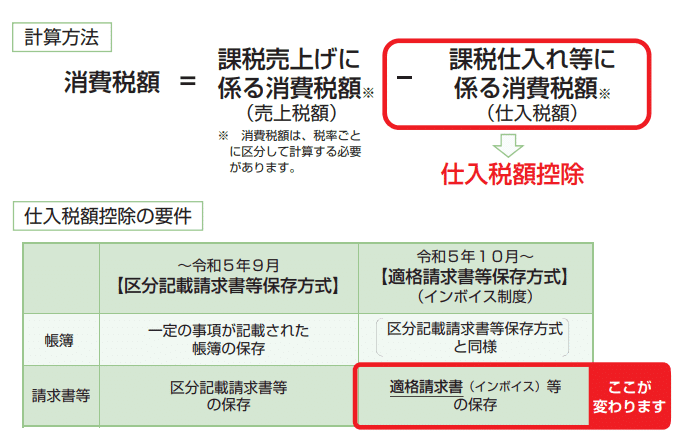

消費税の計算のしくみ

まずは、消費税の基本的な計算のしくみです。

下図のように、

売上に係る消費税から

仕入れに係る消費税を

差し引いて計算します。

例えば、

商店街の電気屋さんが

メーカーより電球を77,000円で仕入れ、

店頭で110,000円売上げたとします。

売上に係る消費税=110,000円×10/110=10,000円

仕入れに係る消費税=77,000×10/110=7,000円

納付する消費税=10,000-7,000円=3,000円

上記の電気屋さんは、

売上の消費税10,000円から

仕入れの消費税7,000円を引いた

3,000円が電気屋さんの納める消費税となります。

この仕入れに係る消費税の

7,000円を差し引くことを

「仕入税額控除」といいます。

ここまで見ていると、

インボイスには関係ないように思いますが、

実は関係が深いです。

この「仕入税額控除」ですが、

インボイス導入後は、

インボイスを保存していない限り

差引計算はしてはいけないことになります。

要するに、差引計算をしたければ

キッチリとインボイスを保存しておいてね

という事です。

もし先程の電気屋さんが

仕入れの77,000円の請求書を

インボイスではないもので保存していたら

7,000円は差し引けず、

10,000円を納税しなければなりません。

本当は、7,000円の消費税も負担しているのに

書類が不備で、7,000円がなかったものになってしまい、

余分な負担を強いられてしまうことになります。

インボイスの検討すべき事項

では、どのようなことを

検討すべきかについて紹介します。

対象取引の特定

日々の取引をしていると

ありとあらゆる取引があるかと思います。

請求書や領収書を

取引の都度、受領しているものや

サブスクリプションのように

毎月定額を払うだけで

請求書などが発行されていない取引、

領収書が発行されない取引など

多種多様な取引が存在します。

それぞれ、インボイス導入後は、

どのようにインボイスを取得するのかを

検討することになります。

具体的には、取引の相手先に

インボイスをどの書類によって交付してもらえ、

どのような手段で受領できるかを確認します。

取引先がたくさんある場合は、

非常に労力を要する作業となってしまいますので、

早めに着手する必要があります。

受領したインボイスのチェック

インボイスは、事前に登録している

事業者のみ交付ができます。

事前に登録が完了している事業者は

インボイスに「登録番号」が記載されています。

以下のサイトにて、

インボイスの登録事業者かどうかが

確認できます。

国税庁インボイス制度適格請求書発行事業者公表サイトこのサイトでは、適格請求書発行事業者の登録を受けている事業者の情報を公表しています。www.invoice-kohyo.nta.go.jp

インボイスに登録番号が記載されていても

その番号が必ず正しいかどうかわかりませんし、

偽造されている可能性もあります。

厳密には、取引の都度、

登録された事業者かどうかを

確認する必要があります。

会社内において、

誰が、いつチェックするのか

体制を築いておく必要がでてきます。

免税事業者からの仕入への対応

先程も紹介しましたが、

インボイスは、登録を受けた事業者のみが

交付することができます。

よって、売り手が

免税事業者であったり、

課税事業者だが登録を受けていない

ことも想定されます。

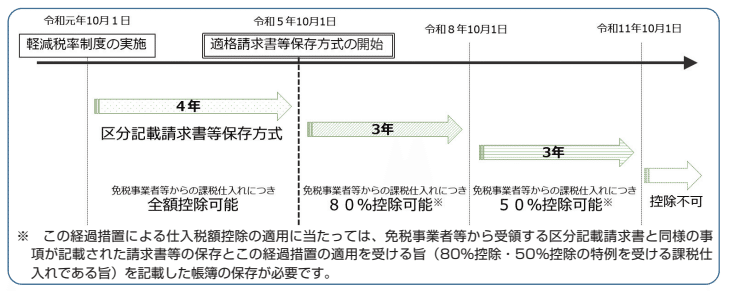

その場合にどうするかですが、

段階的に「仕入税額控除」が

受けられなくなります。

具体的には、以下の通りです。

最初の3年間は、

本来の金額80%は控除が可能となり

次の3年間は、

50%の控除が可能です。

よって、取引を行った際に受領した請求書等より

免税事業者かどうかを判断し、

該当した場合は、

「免税事業者からの仕入」であることが

わかるように集計をするなどの

対策が必要となります。

まずは、多種多様な取引の中から

どの程度、免税事業者からの仕入れがあるのか、

そこから確認をしていきましょう。

具体的な会計処理は、

次回紹介します。

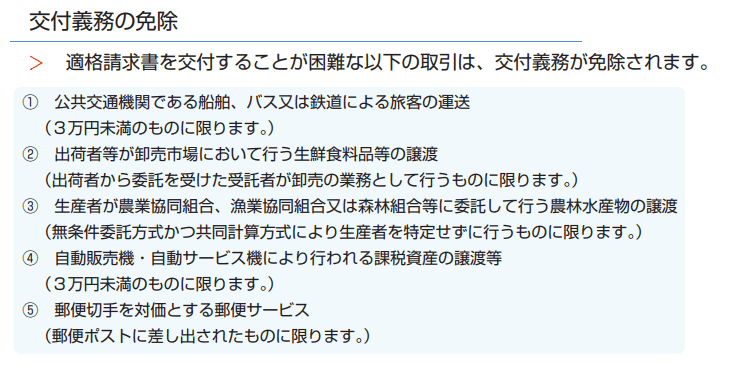

インボイスのその他の細かい規定

ここまで、大きな項目を紹介してきましたが、

細かな検討事項もあります。

ここでは、その一部を紹介します。

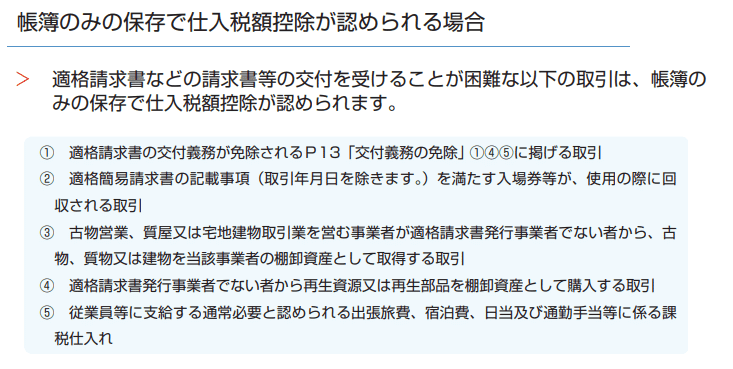

帳簿のみの保存でいい場合

取引の中には、請求書などの交付を

受けることができない取引も存在します。

そんな場合は、帳簿に記載しておけばよいことになり、

その具体例は以下の通りです。

上記の取引では、

帳簿に記載しておけばよい反面、

キッチリと帳簿を記帳しておくことも

求められます。

よって、上記のような取引がある場合は、

帳簿への記載方法を確認しておきましょう。

振込手数料が差し引かれた場合

商品などを売って、相手先に請求書を交付後、

後日、振込手数料を差し引かれて入金があるケースなどは

日々の商慣習として、よくあることかと思います。

この場合、売り手側が負担した振込手数料ですが、

売り手から買い手への値引きとして処理をする場合、

売り手から買い手への「返還インボイス」が

必要となります。

もう一つの処理として、

支払手数料として課税仕入れにする場合ですが、

買い手が金融機関から受領した振込サービスに係る

適格請求書と立替金精算書の交付を受け、

これを保存することが必要となります。

(ATMを使用した場合は、取り扱いが異なります)

よって、振込の際の手数料については、

取引の都度、取引を立証する書類のやりとり

について、新たな商習慣が必要となります。

まとめ

今回は、インボイスの買い手について

検討すべき事項を紹介しました。

日々行われている取引について、

その内容を整理し、

個々にどのような対応をすべきかを

検討することが重要となってきます。

インボイスをどのように受領できるかを

早めに取引先と確認するようにしましょう。

.jpeg)

-120x68.jpeg)