今回は、日本経済新聞のニュースより「自社株買い」について、紹介します。

今回のニュースで、Appleがアメリカ市場では最高額の約17兆円の自社株買いを実施することが発表されたニュースが掲載されています。

17兆円という巨額な金額が動くわけですが、こんな巨額な金額を使ってでも行う自社株買いについて、そのメリットや注意点について、紹介します。

自社株買いとは、何か?

自社株買いとは、上場企業が自社の資金を使って、株式市場から自社の株式を買い戻すことをいいます。

株式市場から自社の株式を購入し、消却する(無効にする)ことにより、会社の発行済株式数が減少します。よって、「1株当たりの価値」が高くなると同時に「1株当たりの当期利益」も増加することになり、自社の利益の一部を株主に支払うのと同じ効果となるため、配当と同様に株主還元策の一つとして用いられます。

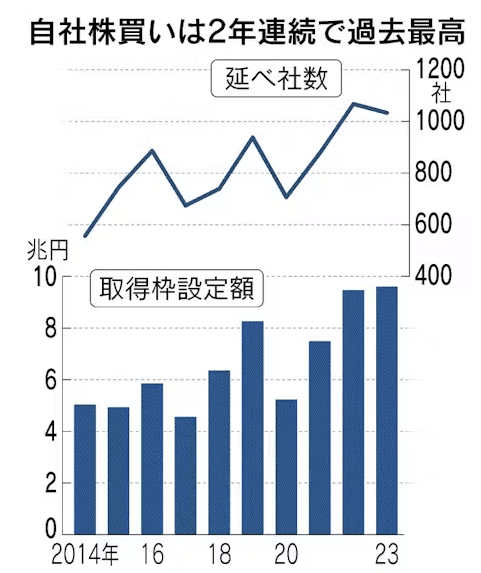

日本の上場企業の自社株買いは、2年連続で過去最高を記録

このように株主還元として行われる自社株買いですが、2023年に9.6兆円行われており、2年連続で過去最高を記録しています。

このことからも、上場企業はここ最近積極的に自社株買いを行っていることが読み取れます。

上場企業の手元資金は114兆円

先日の日本経済新聞のニュースでもあったように、日本の上場企業の手元資金は114兆円の上っており、今後ますます自社株買いに資金を使うことが予想されます。

この積み上がった手元資金ですが、業績好調と円安による押上げ効果もあり、114兆円まで増えています。

この手元資金を人材育成や成長投資、株主還元に使用する訳ですが、どうもこの戦略に私は違和感をすごく感じます。

それは、中小企業とのギャップがあまりにも大きいことです。

正直、中小企業で手元資金を潤沢に持っている会社は、少数派。多くの中小企業は資金繰りに悪戦苦闘しています。

やはり上場企業から中小企業へとお金がスムーズに流れる仕組みがなければ、中小企業の手元資金はいつまで経っても増えることはないと思う次第です。

中小企業は、小回りが利く利点を活かした戦略が重要になりそうです。

中小企業においても、自社株買いは可能

自社株買いですが、当然ですが中小企業においても行う事は可能です。

ただし、中小企業においては、株式市場で自社の株式が売買されている訳ではなく、株式の大部分はオーナー社長が保有していたりします。

よって、中小企業において自社株買いが用いられるのは、以下のようなケースです。

・事業承継において、オーナー社長の株式の一部を買い取り

・少数株主の相続等により、株式を買い取り

中小企業での自社株買いは、株主還元という観点よりは、事業承継や相続等により株主側に売却する事情が生じた時が多く、戦略的に自社株買いを行うことは少ないです。

このように中小企業においては、自社の戦略として自社株買いを行うのではなく、自社ではコントールすることができない事情により、ある日突然買取りを行わなければならないことが想定されます。

その為、前もって買い取り資金を準備しておくことが重要となります。

自社株買いの注意点

では、自社株買いについて、いくらまで自社株買いを行ってよいかですが、財源の規制が存在します。

それは、会社法461条において、分配可能額として規定されています。

(配当等の制限)

第四百六十一条 次に掲げる行為により株主に対して交付する金銭等(当該株式会社の株式を除く。以下この節において同じ。)の帳簿価額の総額は、当該行為がその効力を生ずる日における分配可能額を超えてはならない。

~省略~

2 前項に規定する「分配可能額」とは、第一号及び第二号に掲げる額の合計額から第三号から第六号までに掲げる額の合計額を減じて得た額をいう(以下この節において同じ。)。

一 剰余金の額

二 臨時計算書類につき第四百四十一条第四項の承認(同項ただし書に規定する場合にあっては、同条第三項の承認)を受けた場合における次に掲げる額

イ 第四百四十一条第一項第二号の期間の利益の額として法務省令で定める各勘定科目に計上した額の合計額

ロ 第四百四十一条第一項第二号の期間内に自己株式を処分した場合における当該自己株式の対価の額

三 自己株式の帳簿価額

四 最終事業年度の末日後に自己株式を処分した場合における当該自己株式の対価の額

五 第二号に規定する場合における第四百四十一条第一項第二号の期間の損失の額として法務省令で定める各勘定科目に計上した額の合計額

六 前三号に掲げるもののほか、法務省令で定める各勘定科目に計上した額の合計額

大まかには、剰余金の額と思っておけば問題ありませんので、以下と考えておきましょう。

剰余金の額 = その他資本剰余金 + その他利益剰余金

この剰余金を超えて自社株買いを行うことは、財源規制に抵触しますので、十分注意するようにしましょう。

まとめ

今回は、企業の自社株買いについて、紹介しました。

うまく活用すれば、株主還元になる反面、財源の規制があり、十分な剰余金が必要となります。

また、中小企業の場合、意図しない自社株買いもあり得ますので、買取資金対策は十分な時間をとって検討するようにしましょう。

スエナガ会計事務所では、公式LINEアカウントを開設しています。

定期的に、お金の情報や中小企業のアトツギ情報を配信しております。

スエナガ会計事務所 | LINE Official Accountスエナガ会計事務所’s LINE official account profile page. Add them as alin.ee

その他にも、色々な税務の情報もアップしていますので、ホームページを覗いて頂けると、励みになります。

広島市の事業承継・相続税専門税理士|スエナガ会計 – 中小企業の事業承継・経営サポートのスエナガ会計広島市の事業承継・相続税専門税理士|スエナガ会計広島市の事業承継・相続税専門税理士|スエナガ会計中小企業の事業承継・経営サポート専門のIT税理士です。税務と+αの価値を提供するため、社会的課題の「事業承継」と会社のお金www.komachi-kaikei.com

自社株買いとは Appleは10年で100兆円、資本効率改善 市場を知るニュースワード – 日本経済新聞企業が発行済みの株式を自己資金で買い戻すことを自社株買いといいます。株式数が減るため、利益が同水準であれば、投資家が重視すwww.nikkei.com